1、

限产不再“一刀切”。生态环境部8月31日召开新闻发布会,对环保督察执法方面如何避免“一刀切”再次提出要求。严格禁止“一律关停”“先停再说”等敷衍应对做法,坚决避免以生态环境保护为借口紧急停工停业停产等简单粗暴行为。对于符合生态环境保护要求的企业,不得采取集中停产整治措施。

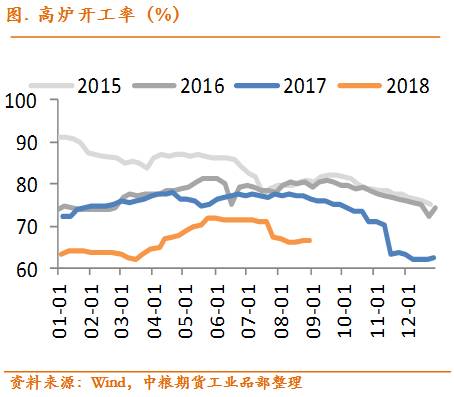

环保督查催生的“运动式”环保限产是钢铁产业链上各品种价格波动的核心因素。各地常态化、扩大化的环保限产行动,即使称不上“一刀切”,也算是“滚刀块”了,多少都要来一刀。“运动式”、“竞赛式”的环保限产方案有被纠偏的需要。

2、

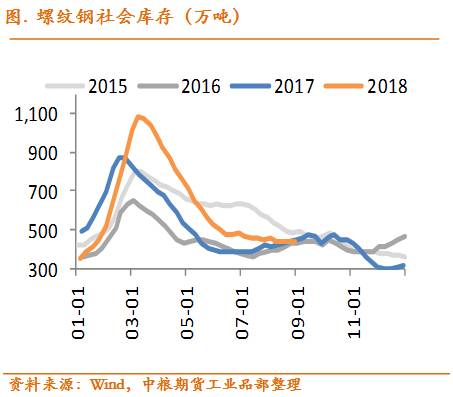

旺季不旺。春节后,下游消费推迟启动,启动后却貌似停不下来了。螺纹钢在高产量状态下,库存以历年来最大的速率下滑,总量从历史高位降至历史低位。

淡季工地加油干,旺季需求怎么办?除了对下游消费环节的担忧,贸易商的投机需求也恐难有起色。资金、信心都不足的状态下,价格却处在高位,投机性的囤货需求恐怕也难指望了。

宏观环境

上周,美元指数先跌后涨,周度小幅下跌0.06%,连续三周收阴。同期,欧元兑美元先涨后跌,但受益于经济走强和政治风险降低,最终周度收跌0.16%,被称为本周“最有潜力货币”。在短期,美元受到FOMC会议、贸易战传导国内通胀和中期选举前紧张等影响大概率将出现小幅回调走弱,而在此期间,欧元区经济保持温和增长、脱欧问题迎来转折、贸易谈判释放积极信号,市场对于欧洲信心增强,欧元可能迎来超跌反弹。

早在《美元继续施压 土耳其暴雷后 Who is Next?》一文中,我们提示“连锁反应下一个大概率将发生在拉美”。上周美元兑阿根廷比索单周上涨29.57%,最高至41.47,创历史新高。与土耳其类似,阿根廷也是受困于经济结构性失衡、外债占比过高、对外融资依赖度过高、经常账户和财政账户双赤字等问题,目前,国内通胀率已经高达30%;上周的“导火索”是阿根廷总统的“救市”讲话,虽然随后IMF表示“全力支持”阿根廷,但并没有消除投资者的担忧。

贸易战推升美国7月核心PCE物价指数年率为2%,年内第三次触及美联储通胀目标,CME FedWatch 预计9月加息概率上升至98.4%,第三次加息几成定局。不仅通胀承压,美出口商品亦受到美元走强压力,在此背景下,上周美国已经与墨西哥就NAFTA达成协议,本周三将与加拿大继续谈判,市场预计将达成一个双赢的协议。同期,中美谈判僵局未能打破,特朗普对欧盟释放的积极信号并不满意。整体风险仍然较大,战略上美国难以就关税问题做出较大让步,贸易战长期持续发酵,冲突扩大风险犹存。

本周,重点关注各国月初PMI数据、FOMEC票委讲话、美国非农数据和中美月度贸易帐数据等,周一(9月3日)为美国劳动节,美国、加拿大休市。风险点,新兴市场危机继续蔓延,高危地区为拉美和意大利。

资金流向

截至今日收盘,商品市场沉淀资至1130亿,与历史同期相比处于较低水平,其中主要因素为黑色板块的流出,尤其是螺纹、焦炭、铁矿均连续2周较大流出。虽然今日螺纹流入7亿左右,但焦炭、铁矿继续流出;没有了资金的支持,持仓方面黑色板块整体也相对弱势,前十主力持仓螺纹钢降至8万手净多左右的水平(前期7月高点在22万手左右),此外,焦炭降至1万手净多,铁矿石、焦煤净空则有所增加。席位上,此前部分螺纹、焦炭净多格局的席位也转化为多空平衡为主,相对较为谨慎。

基本面梳理

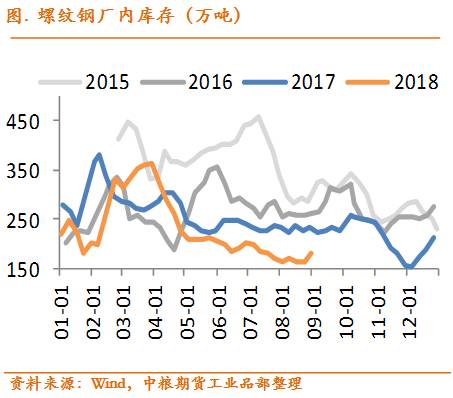

螺纹钢:八月份,螺纹钢现货价格上中旬大幅上涨,下旬小幅回落,螺纹钢期货主力合约出现明显回调,基差触底回升,盘面利润冲高后回落,但利润水平仍处于历年同期高位。螺纹钢市场的核心逻辑出现明显转变,从限产趋严、基建托底,转化为限产纠偏、需求悲观。从供给的角度来看,环保限产点燃了市场的看多情绪,但是粗钢和螺纹钢的产量并未出现大幅下滑,反而是各地运动式的环保竞赛引起了广泛的关注,政府部门多次发声要求各地要避免环保限产“一刀切”行为,环保纠偏迹象出现。从需求端来看,基建投资加速的预期逐渐被资金、信心等约束条件抵消,下游消费提前释放更是引起市场对出现“旺季不旺”的担忧。由此看来,九月份处于多空逻辑的转化期,风险大于机会,对螺纹钢期货合约作出宽幅震荡的判断。

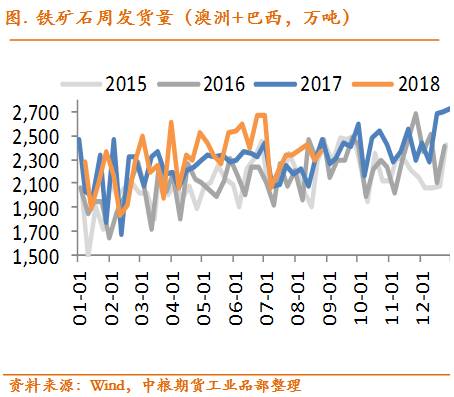

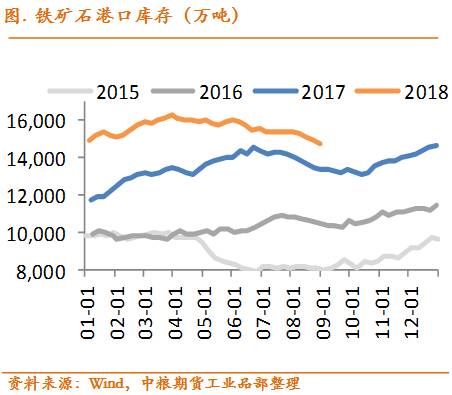

九月份,铁矿石期货行情尚未出现趋势性转变的迹象,或将在新的较高价格区间内震荡。

0

顶一下0

踩一下