自今年1月发生矿难以来,来自巴西淡水河谷(Vale)的消息,就一直牵动着铁矿石期货市场的敏感神经。这不,最近几天幺蛾子又来了,澳洲飓风影响还在发酵中,Vale又有新问题,然后铁矿石期货呢?一路向北!

淡水河谷连续出现新问题

有媒体消息称,检查人员拒绝对淡水河谷在巴西至少18座矿坝给予安全认证。今年1月份发生致命溃坝事故后,该矿业公司矿坝结构遭遇的信任危机加剧。淡水河谷周一表示,该公司暂停了巴西东南部米纳斯吉拉斯州10座矿坝的运营,因未能获得这些矿坝结构的稳定性认证。该矿业公司的外部检查人员还拒绝为淡水河谷已经疏散地区的另外八座矿坝出具安全证书,认为这些矿坝结构存在风险。

该消息一度广泛传播并引起市场恐慌,不过,上述消息与实际情况存在一定偏差。

以下是淡水河谷官网消息截图:

东证衍生品研究院黑色产业资深分析师顾萌表示,根据淡水河谷发布的信息,18座矿坝确实未取得稳定性认证,但疏散地区的8座尾矿坝并非是拒绝为其出具安全证书。根据Vale公告中的说法,是由于正在进行补充研究和进行加固的工程规划,因此并未更新其稳定情况说明。

在公告中,Vale也说明了,稳定性证书的缺失也并未降低尾矿坝安全系数,而且这些尾矿坝基本都已停产,不会影响Vale上周作出的本年度销售量预测。该事件实际并未造成巴西铁矿石产量的进一步减少,而且我们初步认为,这8座尾矿坝修缮完毕后,就能获得其稳定性证书。根据Brucutu产区复产的时间推算,部分产区预计在年中就能顺利复产。

统计显示,目前受矿难事件影响,Vale铁矿石供应量共减少6380万吨产能/年,具体包括Mina Feijo矿区800万吨、Brucutu矿区3000万吨、Vargem Grande矿区 1300万吨、Timbopeba矿山1280万吨。另外尚有1900万吨计划中产能等待关停。

此外,另有最新消息称,Vale卡拉加斯矿区近期因为大雨遭受较严重水灾。估计三月份降雨量超过6百毫米,是季节性(距平)的两倍。估计影响600万吨的卡粉发货量,且很难在未来补救。

澳洲飓风影响还在继续

3月下旬的飓风给澳大利亚的铁矿供应带来不小影响。据Mysteel调研了解,澳大利亚飓风Veronica实际影响澳大利亚三大铁矿石发运港共计5.5天(3月21日下午至3月26日晚)。按3月份飓风前黑德兰港、丹皮尔港以及沃尔科特港日均发运量计算,封航期间理论发运量应为1350万吨,据Mysteel统计的3月21日至26日澳大利亚三港实际铁矿石发运量为301.8万吨,因此Mysteel预估本次飓风实际影响澳大利亚铁矿石发运量共计1048.2万吨。

据海外气象网站AccuWeathe发布消息显示,继飓风Veronica和Trevor之后,新一轮飓风可能将席卷澳大利亚北部帝汶海附近区域。AccuWeather高级气象学家Dave Houk表示,该机构检测到的气象情况表明,澳大利亚北部区域在四月初将迎来新一轮飓风天气,但该区域至少在本周四之前不会受到影响。从4月6日到8日,飓风可能一直在海面上运行,并在洋面上形成飓风和强降雨。此后很可能会延伸到西澳北部地区。

铁矿石期货大涨5%

在多重利好带动下,铁矿石期货近期出现了连续大涨。4月3日,铁矿石期货主力5月合约收报690.5元/吨,大涨5.34%,盘中一度触及涨停。4月以来短短3个交易日,涨幅已接近10%。

光大期货研究所黑色研究总监邱跃成称,近期铁矿石是整个黑色商品的龙头品种,当前的价格已经破了春节后的高点,创下近两年的价格新高。淡水河谷矿难事件持续发酵,官方已经宣布今年将减产5000-7500万吨,对全球供需格局影响较大,所造成的供应缺口短期内将难以弥补。而澳洲飓风对澳大利亚主流矿山的发货及生产均形成较大影响,力拓已预估2019年发运只能达到3.38亿的下限水平,BHP表示对生产造成的影响初步估计达到600-800万吨。巴西工贸部发布在网站的报告称,铁矿石3月出货量从上年同期的2995万吨下降至2218万吨,亦不及2月的2893万吨。瑞银统计澳大利亚四大矿企3月铁矿石出口较去年同期下降16%。

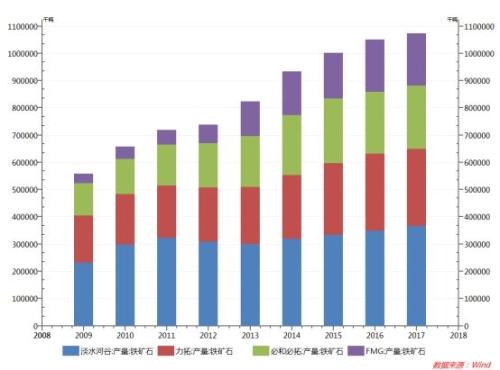

“从主流矿山2019年供应情况来看,力拓铁矿石发运量为3.38-3.5亿吨,必和必拓的目标维持在2.73-2.83亿吨,FMG全年发货量保持在1.65-1.73亿吨,基本都没有明显的增产空间。能够弥补Vale供应缺口的一是英美资源的米纳斯-里奥矿区年化产量增加1500万吨左右至1800-2000万吨;二是印度矿山年化产量有望增加1500万吨至2.25亿吨;三是国产铁精粉有望增产1000-1200万吨。这些增产都需要铁矿石价格维持在相当高位,并且产量释放还需要一个过程。整体看我认为Vale矿难对国内铁矿石形成的供应影响在二季度末至三季度或许会更加明显,对全年铁矿石价格我也相对较为看好。”邱跃成称。

顾萌则认为,本周开始铁矿石大涨更多是由于需求端的利好导致。采暖季限产结束,钢厂复产在即,在前期矿石低库存的情况下也面临不得不采购的局面。加上周末PMI数据远超预期,促进钢价反弹,使钢厂面对高价矿的承受能力增强,采购节奏有所加快。在巴西矿难和澳州飓风导致供给大幅收缩已成既定事实后,需求端的小幅利好对矿石价格边际影响很大。

投资者押注“铁矿石供给侧改革”

巴西淡水河谷是全球最大的铁矿石生产商,该公司此前发生的矿难堪称本轮铁矿石暴涨的导火索。数据显示,包括淡水河谷、力拓、必和必拓和FMG在内的四大矿山占据全球近半铁矿石产量,其中淡水河谷产量占比最高,2017年年产量超过3.6亿吨。

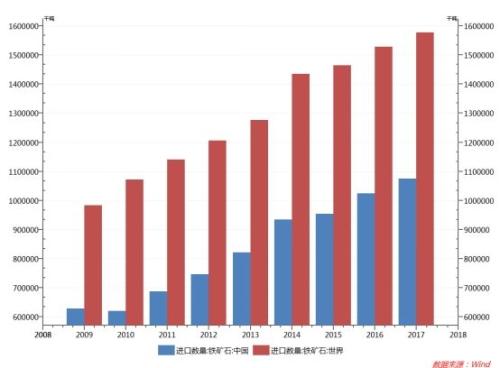

相比之下,国内铁矿产量很小,且品味较低,庞大的钢铁行业铁矿石对外依存度超过70%。从全球范围看,中国铁矿石进口在全球进口量中占比已经过半。

邱跃成指出,淡水河谷是全球产量最大的铁矿石生产商,2019年其铁矿石产量指引为4亿吨,而且以生产高品矿为主。淡水河谷矿坝决堤的事件对其产量的影响超出此前市场预期,初步估计损失将达4000万吨,对全球铁矿石供需以及品种结构都将形成重大影响。2018年中国从巴西进口铁矿石3.1亿吨,占总进口量的26.87%。随着此次事件中长期的影响不断扩大,全球铁矿石价格重心将会明显上移。

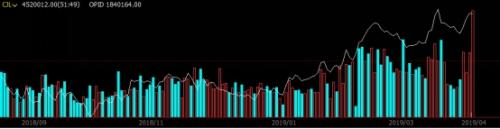

铁矿石供应收缩被业内戏称为海外版供给侧改革,引发投资者对行情发展的无限遐想。从成交量和持仓量变化看,淡水河谷矿难事件(1月25日)发生后,铁矿石期货市场交投明显活跃,持仓量也大幅攀升,全市场持仓量升至180万手左右水平。

持仓量增加的背后是投资者博弈的加剧。结合席位持仓情况分析,永安期货、鲁证期货的客户成为本轮行情背后的最大赢家,两家机构席位净多持仓均高达4-5万手;与之对应,方正中期、建信期货、浙商期货、中信建投(601066,诊股)等公司净空持仓较多,当然不排除其中有不少头寸是套保交易。

0

顶一下0

踩一下