评估结论:

1. 高产量下持续加速去库,卷再次出现补库的特征,调研了解到出口订单尚可,短期热卷基本面不差,且有向好的迹象。钢厂库存不高没有压力,前期若没有空单,则交货动力相对不足;

2. 市场上已经存在的可交割仓单有4608吨,常交割钢厂目前至交割最大可生产交割资源量14.58万吨,因此虚实比至少还在3.5以上;虚盘还比较高,有空头需要被挤出。

3. 华东有钢厂被给出交割利润,结合基本面并不支持钢厂交货,因此此次交割理论上会有交货量,但货源可能相对单一,量也不会很大,但华东钢厂相对灵活,后期若继续给出其他钢厂交货利润,不排除交货量随之增加的可能;

4. 操作建议:不具备交货能力的空头及早逢回调离场;有交货能力的钢厂若有库存压力,可在基差低位时介入交货。

以下为报告正文

▼

一、交割规律及回顾

1. 历史交割回顾

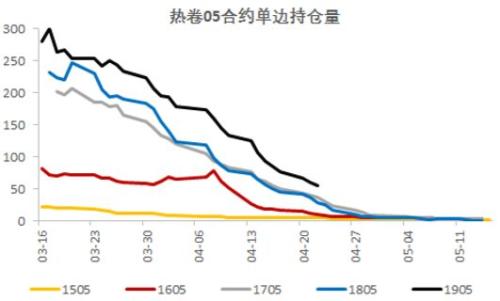

根据历史交割数据来看,自上市以来,每个05合约均有交割;且交割量分布较为均匀,历次05合约交货量在2.5万吨—4.5万吨左右,近两个主力合约交割量有提升,在4万吨以上;升贴水情况上,热卷的基差收敛情况比较好,但不具有明显的升贴水特征。

2. 1901交割回顾

HC1901结算价3594元/吨,贴水现货16元/吨,名义交割量41700吨,中等水平,集中于玖隆库和中储南京,卖方主体全部是钢厂。多空操作都很谨慎,交割期运行非常平稳,基差始终由盘面主导修复。由于01博弈意愿,进入12月前有偏高的持仓,进入12月后回归往年水平,平稳下降至交割。

二、交割意向评估

1. 基本面

今年以来热卷始终未能出现独立行情,仍以跟随钢材(螺纹)整体节奏为主,且近期限产再填变数,热卷的矛盾主要集中在需求一端,临近交割仅半月有余,我们主要从热卷品种的库存以及供需数据对卷板大氛围进行简单评估。

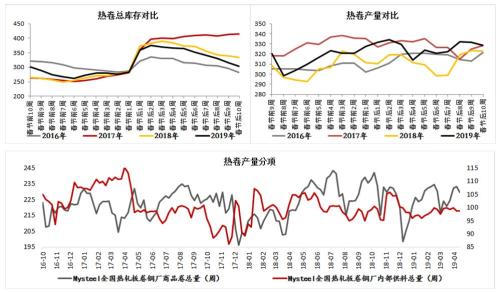

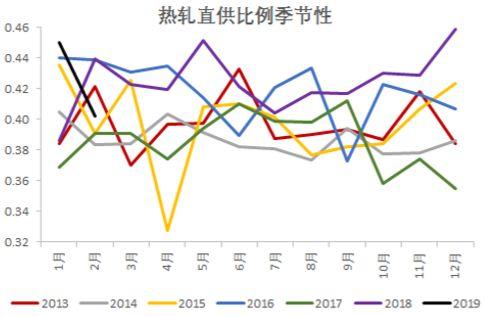

从高频数据上,自3月份开始,部分家电大厂对钢厂的冷轧订单悔单,月余以来汽车和家电的表现不能尽如人意,冷热价差较低,内供卷少,而上周家电补贴政策正式落地,或对家电市场有一定的提振,不排除短期刺激冷轧回暖的可能,卷板内部的铁水流向也有可能对市场提供有利支撑。2019年以来商品卷产量始终同比偏高,但是卷板去库速度相较历年明显加快,表现商品卷下游需求尚可,近几周的数据看,高产量下持续加速去库,卷再次出现补库的特征,调研了解到出口订单尚可,我们认为短期热卷基本面不差,且有向好的迹象。钢厂库存不高没有压力,基本面又向好,钢厂前期若没有空单,则交货动力相对不足,基本面驱动上空头不利。

2. 盘面结构

截至4月22日,1905合约单边持仓达到55万吨,是去年同期的1.9倍,从持仓上,我们通过上期所公示信息判断,目前至1905合约交割前,市场上已经存在的可交割仓单有4608吨,货主以投资公司为主,仍然有在05上交回的可能性;从生产的角度,常交割钢厂目前至交割最大可生产交割资源量14.58万吨,因此现在虚实比至少还在3.5以上;虚盘还比较高,有空头需要被挤出。

3. 交割交割利润与意愿

1)卖交割意愿

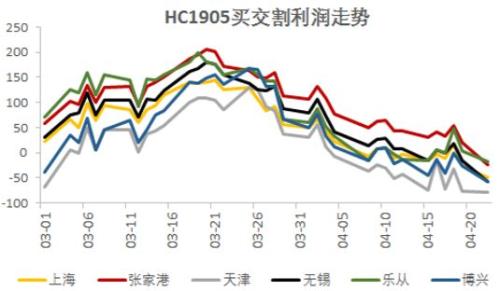

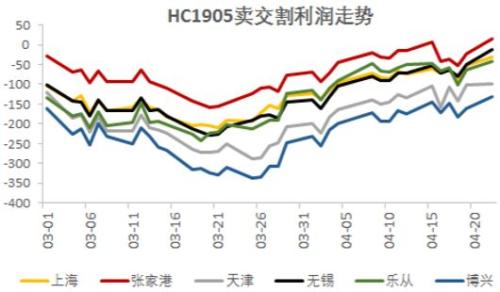

据2019年4月22日数据测算买卖双方交割利润如下列图表所示,目前热卷交割利润稍微表现出了区域性,虽然交货基本还都表现为亏损,但南方的卖交割亏损普遍低于北方,这是因为全国价格平水,北方有交货贴水造成的,随着南方冷热价差扩大,以及各项刺激政策的落地,南北价差可能会得到恢复,但还是需要一定的时间。由于前期盘面跟随螺纹上涨,基差已经提前回归,卖交割亏损相对不大,以厂提价计算,亏损区间多在40元/吨左右,南方大厂更是给出了交割利润。

4月22日热卷华南与华东价差10、与华北价差90,仍低于运费70元/吨左右,没有大面积进行货物区域间流转的动力;目前华北地区随着限产复产,库存保持平稳状态,相较去年稍微偏高,但交货亏损在100元/吨左右,暂时还不划算,叠加后续市场对于唐山地区限产的期待,华北地区卷板交货意愿可能不会很强;华东地区去库尚可,库存相较去年略低,但有钢厂被给出实打实的交货利润,因此交货意愿可能偏强;华南地区前期基本面不佳,价格也相对较低,但最近去库较快,成交转好,叠加库存同比增速-38%附近,基本可以当地消化,认为其交货的驱动并不强。各地区详细情况如下表所示:

因此,华东有钢厂被给出交割利润,结合基本面并不支持钢厂交货,此次交割会有交货量,但货源可能相对单一,量不会很大,多集中于华东钢厂,但华东钢厂相对灵活,后期若继续给出其他钢厂交货利润,不排除交货量随之增加的可能(交货时间窗口给出的是当地常交割钢厂最晚开始准备交货的时间)。

2)买交割意愿

利润上,目前各地区确实或多或少出现了一定的买利润,同时盘面持仓较高,买方有一定的博弈意愿,因此持仓意愿可能不低。但一方面现在布仓,仍需承担未来价格下跌的风险,在螺纹情绪出现不稳定的背景下,交割前出现这种情况的可能性不是没有,考虑货源问题,接货存在风险,以及基差较小,可博弈空间不大,所以买方持仓高位也有集中离场的动力。

三、总结

根据上述分析我们认为,从基本面、持仓的角度来说,HC1905合约虚盘较高,暂时表现为买方占优,不具备交货能力的空头及早逢回调离场;有交货能力的钢厂若有库存压力,可在基差低位时介入交货。

附件1:交割日历

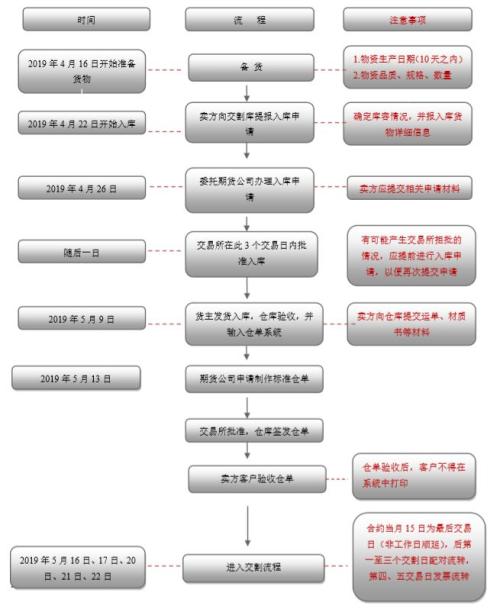

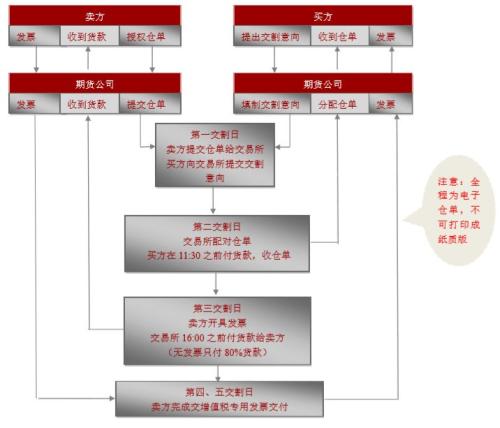

在卖方进行仓单生成前,需提前开立标准仓单管理系统。交易所审核客户资料大概需要10个工作日,所以在准备交割之前,应先着手于标准仓单管理系统的开户。具体仓单生成流程及交割日历如下:

附件2:交割费用

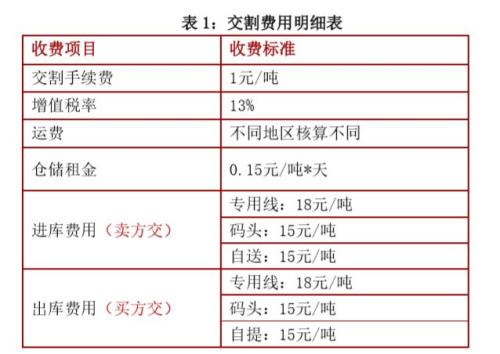

对于卖交割来说,交割成本主要包括三个方面,一是交割费用,二是资金成本,三是地区升贴水(天津贴水90、徐州贴水50,武汉贴水70、张家港贴水10)。交割费用=交易手续费+交割手续费+入库费用+仓储费用+税费,是相对确定的(交易手续费和交割手续费,不同期货公司收取费用或有差异;税费按照最后交易日结算价收取13%;仓储费按日收取,最后交割日以前(含当日)的仓储费用由卖方承担,最后交易日后的仓储费由买方承担,收费后,由指定交割仓库在标准仓单上注明仓储费付止日期。而资金成本=期货占用资金*资金利率+现货占用资金*资金利率,由于不同企业资金利率不同,资金成本会有不同,面临较强不确定性。

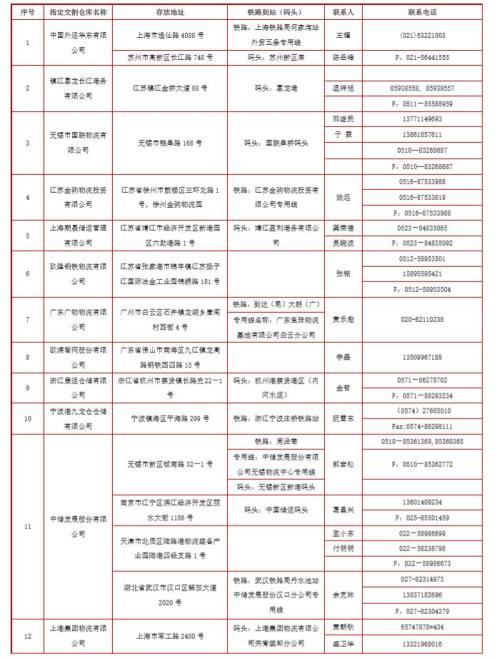

附件3:交割品牌及仓库明细

0

顶一下0

踩一下