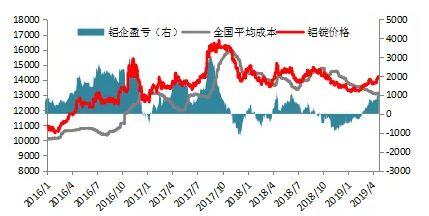

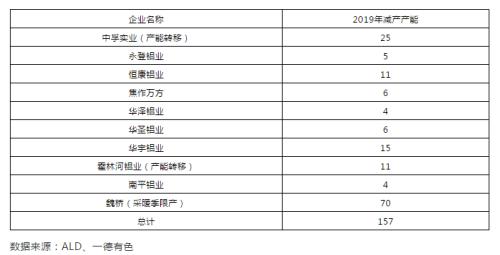

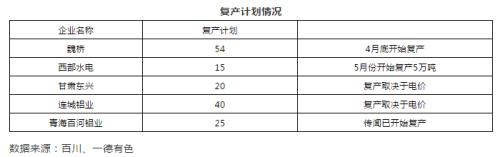

从2018年底开始,河南地区高成本电解铝产能陆续主动清退,产能转移至四川及云南地区,据统计河南地区综合电价0.43元/度,四川云南地区优惠电价0.25-0.26元/度。青海地区由于亏损主动减产,铝企与政府的电费谈判或将落地,电费从0.38元/度降至0.3元/度。电解铝企业加权电费从0.31元/度降至0.29元/吨,平均成本下调270元/吨,电解铝行业平均利润950-1000元/吨,电解铝行业利润的修复或造成电解铝投复产计划提速。

据统计2019年至今,以河南为主的转移及采暖季复产共计减产产能157万吨,3月15日魏桥已复产约20万吨,剩余50万吨将于4月底开始陆续复产。2019年一季度电解铝新增产能约70万吨,2019年一季度中国电解铝产量863万吨,同比减少1.2%,供给端的增速尚未体现。

短期有计划复产产能共计154万吨,青海省电价下调箭在弦上,政策的落地加上利润的刺激下将会发生较为集中的复产情况。

从3月份开始铝价从13500元/吨较为顺畅的涨至14200元/吨,春节后铝锭社会库存下滑约24万吨,近期库存下滑速度虽进入加速阶段但整体降库量表现并不亮眼,在高利润及复产预期的情况下,短期谨慎对待铝价上涨,注意保护多头利润,关注降库存的可持续性,可考虑铝内外市场正套机会。

0

顶一下0

踩一下