金融界网站5月27日讯 国内商品期货大面积飘红,部分品种尾盘转跌,黑色及有色金属集体上涨,铁矿石今曰触及涨停创五年来新高,连续九日暴力攀升引起业界广泛关注。铁矿石主力合约1909周一大涨触及涨停,收761(涨29),总增仓4.3万余手,成交量大增。盘中主力合约1909创新高766.5元/吨,为自2014年5月近5年以来最高位。金融界特邀请十大期货公司就近日铁矿石大涨的行情进行独家点评。

现货方面,据相关统计,截止5月24日,35个港口铁矿石库存为11829万吨,环比上周12367万吨下降538万吨,较去年同期下降2822万吨,港口库存创下自2017年3月份以来新低。本周日均疏港量环比上周增加5.9万吨至273万吨;同比去年日均疏港水平提升15.1万吨,当前矿石高需求得以延续。短期在供紧需强支撑下,铁矿价格或延续偏强走势。

浙商期货:库存易去难堆 铁矿石整体依然相对强劲

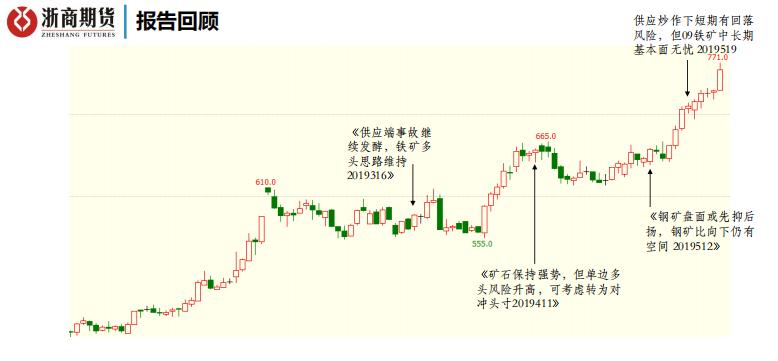

铁矿石延续涨势,市场交易的重点由对供应的担忧开始切换到现实的实际短缺中,长周期来看09合约供需矛盾得到解决的概率偏小,当前趋势依然可以延续。与现阶段的成材不同的是,铁矿石行情由驱动主导。但随着矿山发货节奏以及钢厂生产节奏的调整,6月中下旬短期的调整风险依然不容忽视。

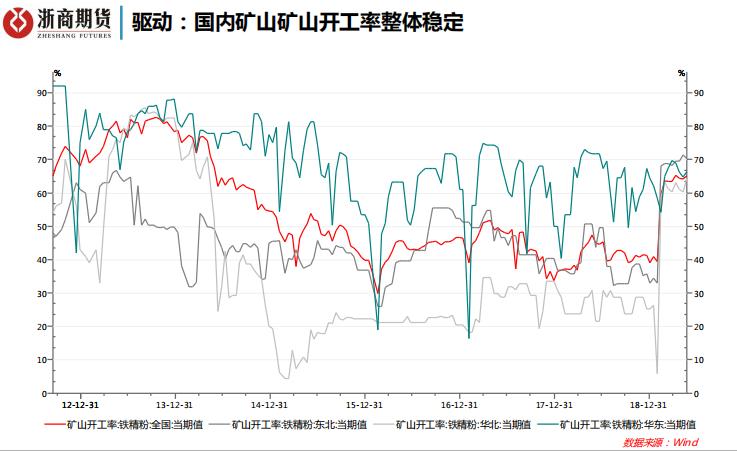

驱动:国内矿山矿山开工率整体稳定

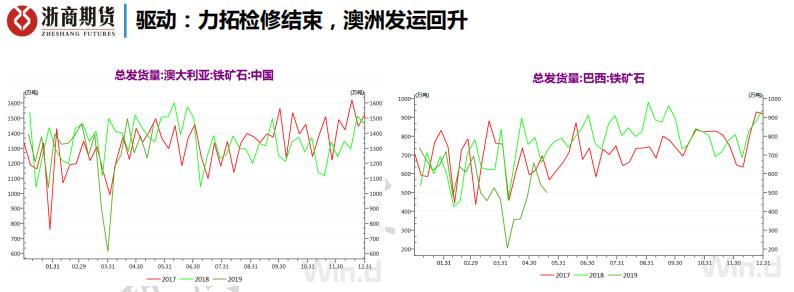

澳州和巴西发运量反弹至2204.4万吨,环比增加127.7万吨。其中,澳洲发1702.7万吨,环比增169.7万吨,达到近一月高点,主要是因为力拓检修结束,预计6月底之前澳洲发运保持高位;巴西发运总量连续两周回落至501.7万吨,环比降41.6万吨,淡水河谷因图巴郎检修,总体发运量持续走低;其他非主流矿山发运量增减不一,但变化不大。铁矿石到港量小幅上涨至1767.0万吨,环比上涨43.6万吨。

驱动:国内矿山矿山开工率整体稳定

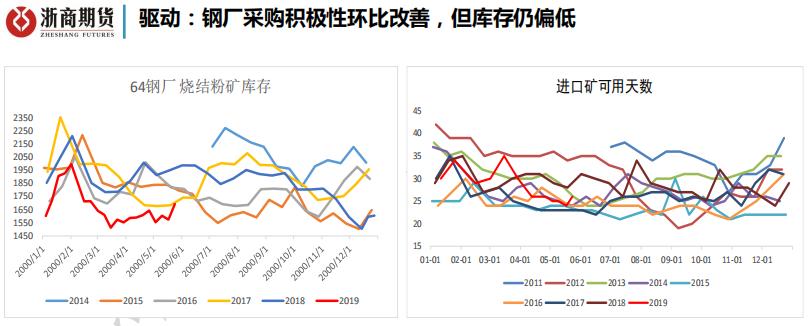

驱动:钢厂采购积极性环比改善,但库存仍偏低

上周钢厂补库积极性有所增加,64家钢厂进口烧结粉总库存1692.4万吨,环比上涨118.6万吨,但受高需求影响,总体库存消费比仍处于相对低位。

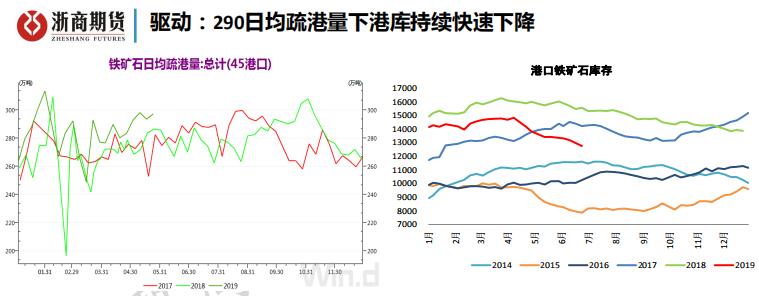

驱动:290日均疏港量下港库持续快速下降

港口库存环比下降439万吨至1.27亿吨,库存降幅明显扩大。近期持续低到港与高疏港导致库存去化,5月以来库存已累计下降670万吨,降速可观。

根据发运及钢厂检修安排,预计6月矿石去库速度放慢,但全年来看库存重心仍然向下。

驱动:6月发运环比上升,去库或阶段性放慢

根据船运数据,四大矿山2季度铁矿发运量预计为2.38亿吨,环比1季度上升8%,同比下降10%。

根据已有发运数据,预计6月份周均发货量达2000万吨,环比5月份增加15%。根据发运数据及钢厂开 工数据估计,6月矿石库存去库速度可能阶段性放缓。

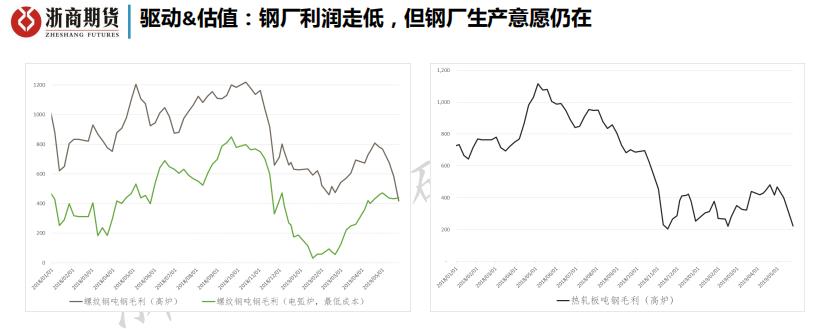

驱动&估值:钢厂利润走低,但钢厂生产意愿仍在

受原料走强影响,钢厂利润继续回落,但目前钢厂利润水平下钢厂生产意愿不减。

限产边际改变不大,唐山高炉开工及产能利用率上行,推动全国高炉生产率走高。

估值:盘面钢厂利润继续走低,从估值看利润已经进入偏低区间

5月27日,我们计算的盘面钢厂利润为180元/吨左右,处于我们对全年利润区间判断的下沿。总体来看,盘面利润短期虽然仍有可能继续下探,但从估值的角度看,目前盘面利润已进入偏低的区间。

钢矿基本面总结

钢材方面(驱动不足,主逻辑在估值):钢材供需双强的格局依然在维持。唐山限产总体不及预期,产量下降有限,而钢厂利润走弱,产量和利润关系在本周出现反向变动,需要警惕这一现象是否会持续,因为这会给钢价较大压力。

虽然我们对中长期需求不悲观,但在高产量影响下,除非螺纹表需持续保持超季节性的高度,不然就有可能出现累库的情况,因此眼下钢材仍有相当几率走弱。热卷库存数据表现弱于长材,盘面卷螺差迅速走低,卷弱螺强的总体格局依然会延续。但从估值角度来看,RB1910合约的利润偏低,基差较大同时逼近高炉成本,因此静态来看做空RB1910的空间不大。中长期来看(6月以后),我们对于RB1910合约依然是偏乐观,建议中长期投资者逢低买入螺纹。短期来看鉴于价格仍有下行风险,RB10-1和HC10-1反套头寸可以持有,前期短空钢厂利润逢低离场。

钢矿基本面总结

铁矿方面(主逻辑在驱动):鉴于当前基本面下,矿石库存易去难堆,矿石整体依然相对强劲,驱动力仍然强劲,建议长期投资者逢低继续买入矿石09合约;但鉴于6月驱动边际转弱,矿石价格可能出现阶段性转弱行情,需要关注阶段性发运和消耗情况。矿石9-1和1-5建议仍然以正套思路对待。

来源为金融界期货频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

0

顶一下0

踩一下