近期,铁矿石涨势凶猛,日线一天九星连珠,连续九天收阳,周一盘中更是一度涨停,主力合约连续刷五年新高至771元/吨。不过在周二早盘涨至774元/吨后,已经连续两日回调,周三收于748.0元/吨。

从图上可以清楚看出,截至本周三收盘,5月以来,铁矿石主力合约涨幅已达15.37%,仅次于苹果、红枣涨幅,位列所有工业品种榜首。今年以来,铁矿石价格已经历了三轮上涨,今年以来,铁矿石主力合约累计涨幅更是高达47.56%,成为整个商品市场当之无愧的王者。

铁矿石频频涨价为哪般?

综合来看,驱动本轮铁矿石大涨的核心逻辑在于供给端。

今年一季度国外主流矿山频繁遭遇天灾,供应出现大幅削减,引发了市场对于供给收缩乃至可能出现供给缺口的担忧。

其中首当其冲的,莫过于淡水河谷的严重溃坝事故,导致一系列有安全隐患的产区关停。而近期,淡水河谷减产风云再起:据报道,5月6日,巴西淡水河谷公司官方发文表示,4月16日年产3000万吨Brucutu矿区复产决议被法院撤销,而这对投资者会产生比较大的的心理影响。

祸不单行:5月28日又传出报道称“该公司另一座尾矿坝可能坍塌,周围居民正在撤离”。虽然灾难还没有发生,但在市场一片大涨的背景下,任何一点点风吹草动,都可能对市场造成不可预料的影响。

淡水河谷如此反复,葫芦里究竟卖的什么药呢?扑克智咖黑色先生是这样认为的:

“第一,在高价的诱惑下,他们已经不断对远期战略新增矿区生产做准备了,四大矿种,VALE、力拓和FMG都发布过信息的,第二,准备远期增产的同时,他们通过这样来回的反复加速复产、推后复产使得矿价维持高位的时间更长,所以演变成战略增产和战术炒作维持高价。但是,像大家看到的,最终影响的时间和量有多大,其实每周更新的澳洲巴西发运数据是骗不了人的,时间上,犹豫前期减产以及澳洲飓风,所以影响的时间和量,是在4月到5月中旬期间。”

除了巴西之外,澳洲遭遇严重飓风影响,力拓、必和必拓公司设施受损严重,天灾导致的主流矿山供给削减的数量不断上升,也是铁矿石此前拉抬的推手。

需求方面,据兰格钢铁经济研究中心首席分析师陈克新研究,在供应可能减弱的同时,中国高品位铁矿石的需求量却会继续增长。

第一,基建投资回升,拉动国内钢铁需求总量增长。为了对冲经济下行压力,此次决策层逆周期调控的决心与力度都很大,而且耗钢强度很大的基建投资,将充当稳增长的“排头兵”。进而产生旺盛的现货钢材使用需求。

第二,今年钢材出口量将出现回升。2019年1-3月中国钢材出口量为1703万吨,同比增长12.6%。出口金额为134.97亿美元,同比增长2.6%。其较大幅度增长,显示了钢材及耗钢产品出口回升的取向。

2018年-2019年3月中国钢材出口数量及金额增长率情况

第三,铁矿石需求总量中,高品位铁矿石比重继续提高。这不仅源于全国环保力度的增强,出于节能减排的刚性要求,还因为连续两年去产能取得重大成果后,钢铁企业如果提高钢铁产量,也必须更多地使用高品位铁矿石。

正如前文所言,全球铁矿石目前仍处于供需紧平衡状态:在2019年,铁矿市场的供给缺口将扩大至2700万吨;而作为全球最大铁矿石消费国兼生产国的中国,钢铁产量飙升,1至4月粗钢产量同比增长10.1%,导致中国铁矿石港口库存大幅下降。

2018.01——2019.05中国铁矿石库存

涨势能否持续?

一面是供给大量减少,一面是库存的降低,铁矿石的上涨似乎在情理之中。但是这种上涨是否可以持续,似乎是值得商榷的。

依据卓创资讯的数据,目前中国重点地区的钢企开工率基本在95%左右,和去年全年85%左右的开工率相比,有明显的提升。

而在当前铁矿石价格大涨的背景下,高开工率意味着高产量;高成本意味着低利润——今年第二季度钢企的财报,将不会像去年那样可观了。尽管很多钢企依然在加足马力生产;但后续需求的走势,将直接影响钢企盈利或是亏损。而如果钢企持续亏损,很难说对需求不会产生什么负面影响。

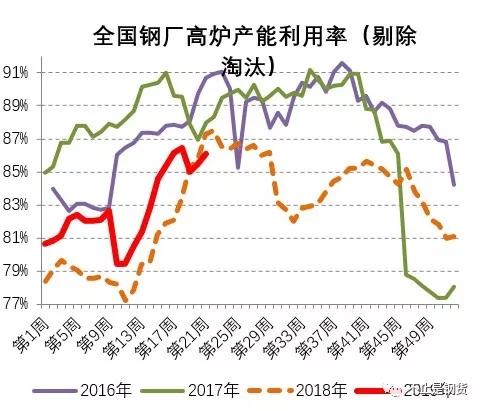

4月采暖季限产结束后,目前国内高炉产能利用率已经达到近年来同期高点,并且已经连续三周低于去年同期,表明钢厂的开工热情不足,后续对铁矿整体需求水平难有明显推动。

0

顶一下0

踩一下